副業でブログやyoutube、不動産投資などである程度

成果が出るようになったら

法人にしたほうが節税になる場合があります。

個人事業主が節税の為に法人化する事を

法人成りといいます。

橘玲さんの

貧乏はお金持ち

黄金の羽根の拾い方でも

マイクロ法人を使った個人の節税法が詳細に書かれています。

・法人化のデメリット【社会保険の負担増・投資の税額】

・法人成りは実際いくらから得になる?→月額140万超え

・配当金生活の為には給与所得を増やさざるを得ないので個人事業一択も有り

なぜ法人成り?マイクロ法人を作る理由

個人事業主がマイクロ法人をつくって法人を作る理由

メリットをあげると

①個人事業主が支払う所得税より法人税の方が安いから

例)

個人事業主の最高税率は

住民税を加えて55%

一方で法人税も法人住民税を加えて約34%

ざっくり20%も税金が変わります。

②経費参入の幅が広い

法人であれば

経費参入できる部分が多くなります。

・人件費

・出張旅費日当

・社宅

・退職金

など

個人事業では参入できなかった経費を

税引前利益から落とせるので

現金残りがおおくなります。

③信用度が高くなります。

個人事業主です

というより

○○株式会社を経営しています

のほうが

多分モテます。

マイクロ法人のデメリット

①社会保険料の負担がおよそ給与の15%かかる

すこし前までは法人成りしても国保と国民年金で済ませていましたが

今はマイナンバーもあるし

会社設立したら役所から督促も厳しいようで

法人化して給与を支払う場合

およそ給与の15%を社会保険費用として会社で負担することになります。

マイクロ法人なので会社負担ということはつまり個人で負担しているのと同じです。

(将来もらえる年金が国民年金と厚生年金で違いますが)

②投資の損益が本業と通算できる反面、税率は個人の源泉分離課税のほうが安い

個人だと

社会保険料などに一切影響せずに

20.315%の課税で終了する。

③会計処理が複雑で税理士さん必須

会計ソフトも良いものがでてきたので

不要という人もいるかと思いますが

収入のうちいくら会社に残して

いくら個人に支払うか?など最新の税制を参照しつつ個人で最適な選択ができるでしょうか?

やはり法人化して節税する場合は

税理士さんと契約するほうが良いかとおもいます。

決算と税務相談込で年間30万ほどが相場。

デメリットは思ったより大きいです。

個人でも利用できる控除がいろいろある事

最終的な理想のインカムゲインである配当を増やす場合

個人の税引き後の所得を増やして投資金額を積み上げないといけない事

を考えると法人成りするメリットが思ったよりも薄いです。

とはいえ

所得のコントロールで税額負担を減らすことが出来る事

社会的な信用があること

経費参入の自由度が増加する事

から

最終的には法人化するのも効果的です。

では一体どれくらいの収入から

法人成りしたほうがいいのでしょうか?

ブログ収入がいくらになったら法人化したほうが税額負担がすくないのか?

いっときは

「ざっくり所得が400万超えたら法人化したほうが良い」

という意見をよく聞きました

社会保険に入る義務があるのです。

橘玲さんの著書『貧乏は金持ち』でもマイクロ法人に社会保険を負担させるのは実態として難しいという前提でした。

しかし昨今は新規の会社であればすぐ役所から捕捉されますし

既存のマイクロ法人にも督促が厳しくなっているという声もありますので

そこを考慮するといったい

いくら稼いだら法人化するほうが得になるのか?

考えないといけません。

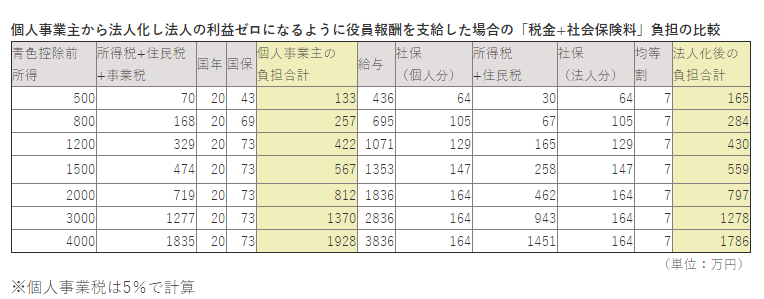

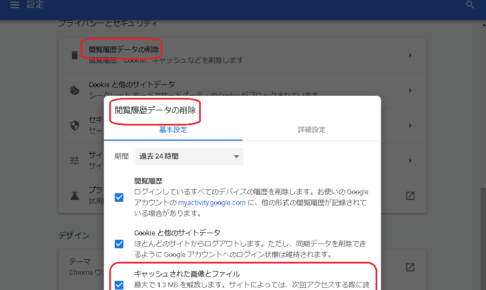

とある税理士さんのブログにすごくわかりやすくまとめてくれていました。

この図は

個人事業で稼いだ場合の税負担額と

法人で同じ収入を稼いで法人の残りを0となるように

個人の給与を調整した場合の税額負担を比較したシュミレーションです。

計算してみたところ

配偶者控除は含まれてないようです

所得税・住民税の検算にはコチラのサイト利用しました。

会社負担の社会保険を除くと

400万程度の所得でも法人化した方が得と言われていたのがわかります。

でも実際の所

マイクロ法人の場合は社会保険の会社負担分も実質自分で負担していることと同じです。

そこを考慮すると

青色控除前の収入が1500万ぐらいからでやっとこさ

法人化したときの負担が安くなっています。

ここでは経費を全く考慮してないので

もし自宅で起業している場合だと

光熱費や通信費などを按分したり

生活費の一部を経費化する事を考えて

経費が200万円とすると

年間1,700万程度の収入

つまり月に140万円くらい副業収入が超えてきた時に

法人化するといいのではないかと。

このくらいになると税理士費用年間30万円は負担にならないでしょう。

それまでは

個人事業の控除を利用しつつも

実効税率37%以上を

(1500万稼いで567万税金支払う)

甘んじて受け入れるか

あるいは

脱税するしかない(汗)

複式簿記で税務処理すると個人でも55万円か65万円の所得控除を受けれます。

※青色控除はETAX利用しないと55万に減額されますが基礎控除は所得2400万以下だと10万アップで差し引きはかわりません。

参考)2020年から青色申告特別控除65万円が見直しに!個人事業主は減税になるの?【平成30年度税制改正】

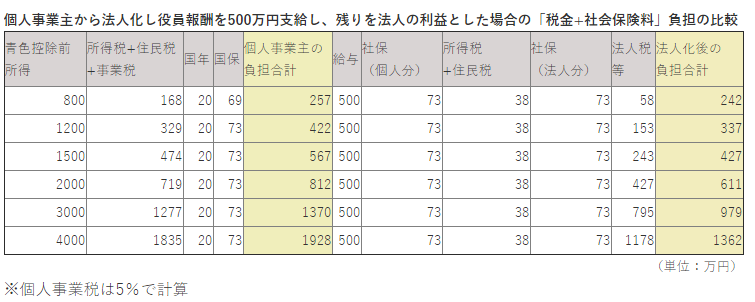

法人にお金残したほうが得では?

たしかに

法人税と所得税の差額分

分散したほうが

税額の負担は下がります。

ですが

最終目的が

個人での配当金という究極のインカムゲイン

なので会社に残したお金を個人の所得に移転するときの税額負担からは逃げれません。

分離課税で一律20%の税金で済む配当金生活を目指す場合

無理に法人化するより

収入の4割を税金用にプールして

しっかり税金をはらいつつ個人所得を増やして

投資金額を増やして

配当利回りを確保できるETFや

銘柄にコツコツ投資していく方が近道かもしれまぜん。

「法人化したほうが得かも!」

といろいろ思い悩むより気分は楽です。

この辺明確になると

ちょっと収入が増えたからと

支出を増やす気持ちが萎えますよね。

収入額に振り回されず

ミニマルに暮らして

コツコツ金のなる木を買いつづける

なんだか

景気の良いYOUTUBERのように

「めちゃくちゃに儲かってるぞ!」

というド派手さがなくて寂しいですが

最終的に会社や他者やコントロール不可な事象に依存せず自由に生きれる自由を得るというのは

なにものにも代えがたいですよね。

人生に何をもとめているの?という価値観の問題に踏み込んできますが。

①所得税より法人税の最高税率が安い

②経費に参入できる項目が増える

③社会的信用になる

▼法人化のデメリット

①社会保険の負担で実質個人負担が上がる

従業員を増やすほど負担は増える

②法人名義で投資すると税率が上がる

▼法人成りは実際いくらから得になる?

→月額140万超え

法人にお金残すともうちょっと負担は小さくなるが

配当金生活のための給与所得を出さざるを得ないので

▼配当金生活の為に給与所得を増やさざるを得ないので個人事業一択も有り

参考リンク

▼酒居会計マネーブログ

https://www.sakai-zeimu.jp/blog/archives/6879

社会保険を負担を考慮した場合の個人事業と法人成りの税額負担の表を参考にさせていただきました。

ありがとうざいます。

▼リベ大 会社をつくるとなぜ節税になるのか?

youtubeのリベラルアーツ大学は本当にオススメです。

めちゃくちゃ勉強になるよ。

経済的な独立目指すならほぼ必須の情報

▼個人事業なら健康保険組合で節約という方法も・・・

■税金の計算

税金の計算は基本国税庁HPを参照しつつ計算するといいですが

WEB上に結構計算機があるので便利です。

▼国保計算機なら堺市のHPが自治体管理なのでよいかも

自治台によって違うので住んでる街の自治体のHPを参照してみてください。

https://www.city.sakai.lg.jp/smph/kurashi/honen/kokuho/hokenryo/hokenryokani.html

▼所得税 住民税 計算機

http://www.zeikin5.com/calc/

▼個人事業主(自営業)のかんたん税金計算

https://www.yayoi-kk.co.jp/ouen/oyakudachi/simulation.html