投資を

短期より長期

キャピタルゲインよりインカムゲイン

を重視するよ という場合

インデックス+ドルコスト平均法

という手法が投資ビギナーでもプロと戦える

強力な武器となります。

しかしドルコスト平均法にも落とし穴はあるので

なんでもかんでもドルコスト平均法なら良いってわけではないです。

目次

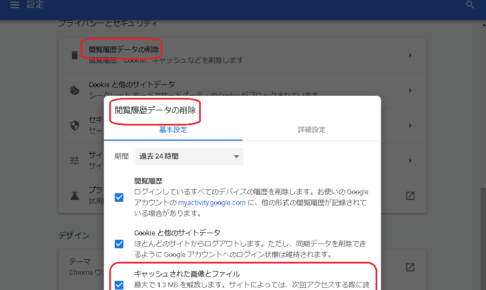

ドルコスト平均法とは?

たとえば

毎月10万円をA社にドルコスト平均法で投資する場合

1月に株価が2万円なら 5株

2月に株価が1万円なら 10株

3月に株価が5万円なら 2株

購入することになります。

ルールに従って自動的に行います。

もちろん

最安値で買えることは無いかもしれませんが

逆にピーク価格で購入してしまう事も無いでしょう。

ドルコスト平均法が優れている理由

『ドルコスト平均法』が

安くなったタイミングで買って

高くなった時に売る

という『通常の売買』とくらべて優れている理由は

最適な売買タイミングを見極めるのは困難だから

です。

最良の投資タイミングなんてだれにもわからない

現時点で米国相場ってかなり上昇しているんですよね。

GDPと株価の相関をみるバフェット指数も高く

いつ暴落が起きてもおかしくない局面と言われていますが

が

もしかしたらこのまま向こう50年上昇相場になるかもしれない。

これを予測するのは難しいです。

2008年の世界金融危機の頃

米国株がこのように継続して右肩上がりを続けるという予測は難しかったですよね。

もう米国経済終わったって空気でした。

株式市場の時価総額÷名目GDP×100

で求めます。

基準は100で

100を超えると

実際の経済規模より株価が高くなっていると考えます

【参考チャート】

▼日本版バフェット指数

▼米国版バフェット指数

要するに長期投資に参入するタイミングってはかれないんですよね。

ではドルコスト平均法の具体的なメリットを見てみましょう

ドルコスト平均法のメリット

【メリット①】株価の変動が激しいほど得になる

値動きが激しい事をボラティリティが高いといいます。

一般的に変動の激しい相場を投資ビギナーが乗りこなすのは難しいです。

がドルコスト平均法だと

振り返ってみると意外とうまく乗りこなしてたりします。

この辺は勝間さんのドルコスト平均の動画が参考になりますね。

勝間さんは

REITのインデックスや

新興国インデックス

のボラティリティを活用して

ドルコスト平均で投資することをオススメされていますね。

【メリット②】習慣化しやすい→自動化できる

たとえば

毎月

5万円投資に回せるようになったとしても

さて

どの株を買う?

どのタイミングで買う?

いくら買う?

あっという間に決定疲れで先延ばししちゃいたくなります。

結果

貯蓄は貯まったけど

投資にはほとんど回せてなかった

という事になると

機会損失が大きくなります。

とくに長期投資は早く始めたほうが効果が高いです。

こういう点では

インデックス投資のドルコスト平均投資だと

証券会社の自動積立を利用することで

カンタンに投資が習慣化できてしまいます。

【メリット③】投資ビギナー、非専門家でも使える手法

ドルコスト平均法だと

決めることや注意点も少ないですし

やること決めて設定が終われば

それ以上深堀りして勉強する必要もないので

気楽です。

それでいて投資の専門家とどうとうパフォーマンスが達成できる可能性が高い投資法です。

まとめると

経済誌を読まない初心者でもすぐ実践できて

相場を読む力も必要なく

プロ並みの成績が出せるかもしれない

という魔法のような手法です。

ですが

安易にドルコストに飛びつく前にデメリットもキチンと見ておきたい所。

ドルコスト平均法のデメリット

【欠点①】キャピタルゲインを取り逃がす

ドルコスト平均法は基本長期にわたって積み上げて行くので

株がめちゃくちゃ高騰したときに鮮やかに売り抜けて

売買益をゲットする!

ということにはなりません。

人によっては

投資=キャピタルゲイン

という考えの人もいると思います。

そういう人にとっては

『ドルコスト脳はダメだ』

という事になりますね。

【欠点②】手数料が積み上がる

手数料が積み上がるのは

この2つのケースですね。

①購入手数料が毎月かかる

毎月購入を続けるので

購入手数料がかかり続けます。

これに関しては

インデックスファンドなどなら

ノーロード

つまり購入手数料が無料のファンドが多くあります。

なのでノーロードのインデックスファンドを選ぶ事でこのリスクは回避できます。

しかし

米国ETFをドルコストで積み上げる場合

ドルと円の為替スプレッド手数料と

売買代金の約0.45%売買手数料としてかかってきます。

(米国ETFの売買手数料に関してはDMM株は無料です。)

参考

為替スプレッドはネット証券でほぼ一律ですね。

まとめ買いしても為替スプレッドは両替したトータル金額に対してかかってきますが

ドルが安いときにまとめて

円をドルに両替しておくとコスト節約できます。

②年間信託手数料が積み上がる

長期間に渡って

投資信託などを保持するので

年間信託手数料などが積み上がるというデメリットもあります。

コレに関しては年間の信託手数料は

なるべく安いものを探すといいです。

基準としては

0.2%を切るくらいです。

【欠点③】銘柄が集中するリスク

ドルコスト平均は一つの銘柄集中投資することになります。

この点に関しては

ETFであれREITであれ投資信託であれ

インデックスファンド

つまり全体の指数に連動するファンドを選ぶことで

がっつり解決できます。

インデックスファンドに不安がよぎったら

ジョンボーグルさんの

インデックス投資は勝者のゲーム

を読んでマインドを回復しましょう

【欠点④】変動がなく長期的に右肩下がりだとスッテンテンになる

相場の変動がすくなく

長期的に右肩下がり相場だと

結果的に損失がでることもあります。

世界がこれからも

「成長」

を金科玉条にして

拡大し続けるだろうか

どうだろうか?

これがなくなるときは

資本主義そのものが終了している局面かもしれない。

世界がこれからも

「成長」

していくなら長期的にみて右肩上がりは期待できます

日本経済の事ではない。

【欠点⑤】投資タイミングを感じる力は養われない

ドルコスト平均法を効果的に活用するには

相場の上げ下げに一喜一憂せず放置する

が原則なので

相場下落局面に入った時も特に動揺せず

同じタイミングで同じ金額を積み上げていくので

そういった投資家としてのカンってやつが養われることはないでしょう。

結論&実践する方法

という考えを捨てちゃいましょう

FXやデイトレーダー、システムトレードなど

いろいろと勉強してきましたが

投資資金を減らすだけ終わってしまったという

私と同じ経験がある人も多いかと思います。

今だと

バイナリーオプションとか仮想通貨で

同じく損失被って投資やめたよ

って方も。

投資における

キャピタルゲインはオマケ

基本は長期に渡ってじっくり資産構築

&インカムゲインを作る

と考えた時

ドルコスト平均は良い武器になります

メリットとデメリットを加味してドルコスト平均法を最大活用して実践するためのコツをまとめると

・インデックスファンドを選ぶ→ETF/REIT/投資信託どれでも

・国内投資信託ならノーロード(手数料無料)ファンドを選ぶ

・米国投資なら為替スプレッドの小さい証券会社を選ぶ

・米国ETFならドル決済可能の証券会社を選ぶ

・経費率の安い米国ETFを選ぶ

・年間の信託手数料の安いファンドを選ぶ

・長期右肩上がりが望める米国に投資する

・株の暴落・高騰局面を一切無視する→自動化を使う

特にこれから2020年日本株は暴落する可能性高いでしょうし

コロナウイルスショックから世界のマーケットが下落することも考えられます。

長期投資家にとってはこういう局面で評価額がマイナスになっても気にせずいる事は難しいです。

ドルコスト平均やインデックスファンドの本を読みつつ

信じて淡々といきましょう

▼米国インデックス投資信託なら

【89311199】SBI・バンガード・S&P500インデックス・ファンド

【9I312179】楽天・全米株式インデックス・ファンド

【03311187】三菱UFJ国際-eMAXIS Slim米国株式(S&P500)

これらなら

ノーロード

つまり売買手数料は無料です。

年間信託手数料も安い。

つみたてNISAにも対応しています

参考

▼米国インデックスETFをドルコスト平均で投資するなら

【VYM】バンガード・米国高配当株式ETF

【HDV】iシェアーズ・コア米国高配当株ETF

【SPYD】SPDR ポートフォリオS&P 500 高配当株式ETF

この3つがオススメです。

これらを

①手数料が無料のDMM株でコツコツ積み上げていく

②SBI証券特有の米国ETFの定期買付を利用して自動的に積み上げていく

2つの方法が適切かと

参考

参考URL

https://www.smbcnikko.co.jp/terms/japan/to/J0608.html

https://kabukiso.com/idiom/dollcost.html

https://media.rakuten-sec.net/articles/-/24299?page=4

https://zuuonline.com/archives/187460

特に見落としがちな欠点を上げつつ、ではどうしたらいいのか?考察してみました。