ネット証券口座を開設するにあたって

口座種別を選ぶ段階で

『特定口座』・『一般口座』・『NISA口座』があって

どれにするか?

また特定口座でも 源泉徴収有りか無しか?

決めておく必要があります。

この段階で投資ビギナーはこころが折れそうになります。

なんだか

「特定口座」って響きが特別っぽい雰囲気を醸し出してて

まだ初心者のワタシには早いです(-_-;)

と思って

とりあえず

「一般口座」を選んでたりしませんか?

また源泉徴収有りか無しかって

なんか税金ぎょうさん取られそうで不安になって

「源泉徴収無しで!」

ってなってたり。

これ実は全部真逆です。

ここでは

証券口座を開設するさいの

『特定口座』・『一般口座』 どちらにするか?

また、特定口座の場合の源泉徴収有りか無しか

どれがいいの?という疑問にお答えします。

ちょっと長くなるので

結論を先に書いておきますね。

特定口座+源泉徴収有り

でオッケー。

これで原則、確定申告不要ですし

確定申告した方が良い場合は

各々してオッケーです。

NISAについては別記事で詳細述べますが

まず大原則として

NISA口座は1人1口座なので

複数のネット証券ではもてません。

NISAには

『通常のNISA』と『つみたてNISA』があって

これもどちらかの選択になります。

当サイトの方針としては

積立てNISAで

限度一杯(年間40万円)まで米国インデックス購入でオッケーかと思います。

余談にはなりますが

米国インデックスに投資するなら

S&P500をベンチマークしているSBI・バンガード・S&P500(0.0938%)

が楽天ヴァンガード(0.162%)よりも年間の信託手数料が安いです。

SBI・バンガード・S&P500でつみたてNISAを始めるならSBI証券での口座開設がオススメです。

目次

特定口座と一般口座の違いは?

特定口座だと

株式の売買の報告書(年間取引報告書)を証券会社が作ってくれます。

一般口座だとこの報告書を自分で作る必要があります。

▼株式売買の年間報告書って必要なの?

という話ですが

確定申告で必要になります。(添付する必要はない)

本来は自分で確定申告して

税金を確定して支払いをするのですが

証券会社におまかせしてしてしまう方法があります。

これが源泉徴収有り口座です。

源泉徴収有りか無しの違いは?

特定口座を指定した場合

『源泉徴収有り』か 『源泉徴収無し』

を選択することになります。

この違いは

自分で確定申告するか

しないかです。

源泉徴収有りにしている場合

売却益が出た場合

証券会社のほうで徴収して支払ってくれます。

天引きで払ってくれるんですね。

だから確定申告は基本不要になります。

ちなみに

源泉徴収有りにしていても

確定申告した方が良い場合は

自分で確定申告してもよいです。

ですから

基本は

特定口座+源泉徴収有り

にしておいて問題ないです。

基本は証券会社にお任せしてしまうにしても

いろいろ気になる点・疑問点が湧いてきます。

例えば

・株式売却益と副業などの経費を計上して節税した方が得なのじゃないか?

・売却益が多くなると国保や配偶者控除への影響があるのではないか?

など。

株式売買益に経費を計上して節税できるのか?

株式の利益と

株式の勉強のセミナーや書籍代などを経費として計上して

相殺できるんでしょうか?

まあ無理と思っておきましょう。

株式の売却益は基本は譲渡所得に該当します。

継続的な株式売買を事業として行って

たとえ

事業所得・雑所得扱いになっても

管理費が経費に計上できるかどうか?が変わるだけのようです。

まして

一般の人の株式売買の利益は

飽くまで譲渡益扱いです

大人しく

NISAで口座以外の売却益に関しては20.315%の税金を払いましょう。

【参考URL】

https://profession-net.com/professionjournal/income-article-216/

株式譲渡益は申告分離課税なので国保や配偶者控除への影響はない

株式譲渡益は申告分離課税のみなので

総合課税にプラスされて累進課税される心配はありません。

ですから

株式投資がうまく行ったからといって

『翌年の国民健康保険料が爆上がりします!』

『配偶者控除が減ります!』

とかにはなりません。

ですが

売却益ではなく、

配当金の場合はちょっと例外があって総合課税で確定申告した方がよい場合があります。

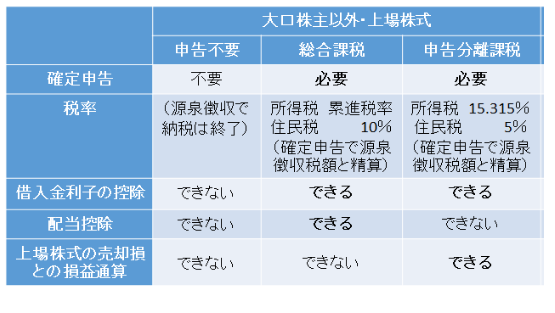

配当金の配当控除を受けるなら総合課税で確定申告が必要

配当金に関しては

原則、受取時に税金徴収されてますから

申告は不要なんですが

確定申告することで

配当控除の特例を受けることができますので

総合課税の課税所得の金額によっては

確定申告したほうが特になります。

『所得税の配当控除』

課税総所得金額が1,000万円以下→10%

課税総所得金額が1,000万円超え→ 5%

『住民税の配当控除』

課税総所得金額が1,000万円以下 →2.8%

課税総所得金額が1,000万円超 →1.4%

参考 大阪市HP

配当控除についてもうちょっと深堀りするのは別記事にします。

ざっくり基準を出すと

課税所得が約695万までなら

配当金を確定申告した方が実効税率が低いので還付されて得になります。

ちなみに

配当金を確定申告する場合

総合課税と申告分離課税を選択できます。

株式売買の損失が出ているなら

申告分離課税を選択することで

株式の損失と配当金を相殺できます。

ややこしいですね。

ざっくりまとめると

②株式売買で年間通して損失がでている→申告分離課税で確定申告して損益通算して払済の税金の還付を受ける

です。

ということで配当に関しては配当金控除の例外があるにしても

株の売却益に関しては

基本は

特定口座+源泉徴収有り に設定して

税金は証券会社におまかせしてオッケー

ということです。

ですが

株の売却に関しても確定申告したほうが得になるケースがあります。

特定口座+源泉徴収有りでも確定申告したほうが良い場合

特定口座+源泉徴収有り で

確定申告不要で済ませている人の場合でも

確定申告したほうが良い場合があります。

それは

年間の売買で損失が出た場合

です。

この場合確定申告すると

3年間繰越控除の特例を受けることができます。

また複数の証券会社に渡って株式の譲渡損益と

配当等があった場合も

確定申告すると損益通算して税金の還付を受けることができます。

損益通算というのは要するに

全部の証券会社の損益と配当を合算して

トータルで損益を見るという事です。

▼証券口座が一社のみだったら確定申告しなくても損益通算はできるって聞いたけど?

そのとおりで

ネット証券一社のみで

配当金も譲渡益も

『特定口座源泉徴収有りで受け取り』

していて

配当金受け取りを

『株式数比例配分方式』を選択している場合

株式売買の損失と配当金が

自動的に損益通算されます。

確定申告をせずとも

余分に徴収された税金は還付されて

証券口座にもどります。

ですが3年間の繰越控除を受けるにはやはり確定申告が必要です。

ややこしいですが

ざっくり

一つの口座でも年間通して損失が出た場合は確定申告するほうが得

と理解しておけば良いです。

とはいえ

当サイトの方針は基本的に長期投資&ドルコスト&配当狙いなのでハードに年間トータルで損失が出るということにはならないかと(^_^;)

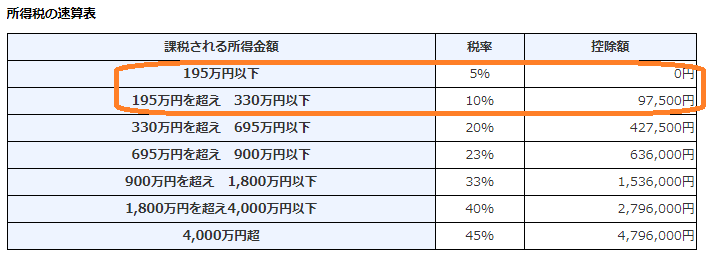

【Q&A】株式の売却益を総合課税で確定申告した方が税金安くなるのでは?

配当金は総合課税で確定申告することで配当控除を受けることができます。

これを聞くと

『株の売却益も総合課税で確定申告すると

課税所得330万円以内なら所得税10%で一律の15%よりやすくなるのでは?』

という素朴な疑問がありますよね。

所得税の税率はこうなっています。

ですが

株の売却益は確定申告する場合申告分離課税のみ

なのでできません。

配当金は総合課税で確定申告すると配当控除受けることができる

ですが

株式の売却益の確定申告は申告分離課税のみです。

参考・税務署コールセンター

まとめ

ながくなりましたので

当初の疑問

特定口座?一般口座?源泉ありなし?への答えをまとめておきます。

- 特定口座だと年間取引報告書を証券会社が作ってくれる

- 源泉徴収有りだと証券会社が税金天引きしてくれるので確定申告不要

- 税金徴収されても申告分離課税なので国保などへの影響は無し

ということで

基本は

基本は特定口座+源泉徴収有りでOK

ですが例外として確定申告したほうが得な場合がある。

【確定申告したほうが得な場合】

- 配当金は総合課税で確定申告すると配当控除を受けることが出来る。

- 年間の株の売買で損失があるなら確定申告すると複数のネット証券の損益通算と繰越控除ができる